【注意】源泉徴収を選択している特定口座や配当所得等の確定申告について

倒産・解雇・雇い止めなどにより離職された方(非自発的失業者)の軽減

国民健康保険税とは

国民健康保険税は、病気やけがをしたときなどに医療費の給付を受けられるように、加入者の皆さんの収入に応じて保険税を出し合い医療費に充てられる財源です。(高齢者の医療の確保に関する法律の規定による前期高齢者納付金等および同法の規定による後期高齢者支援金等ならびに介護保険法の規定による納付金の納付に要する費用を含みます。)

国民健康保険税は世帯主(納税義務者)に課税されます

世帯主が国民健康保険に加入していない場合でも、世帯内に国民健康保険の加入者がいれば、世帯主が納税義務者になります。(地方税法第703条の4およびさぬき市国民健康保険税条例第1条)

ただし、届出等に基づき国民健康保険加入者である世帯員が国民健康保険の世帯主とみとめられた場合には、世帯員が納税義務者となります。

世帯主が社会保険(被用者保険)などに加入している場合や後期高齢者医療制度へ移行した場合の世帯主を「擬制世帯主」といいます。この擬制世帯主に係る所得割額および均等割額は、国民健康保険税には算入されません。

国民健康保険税の計算方法

国民健康保険税は、国民健康保険加入者の前年中(前年の1月から12月まで)の所得を基に計算する所得割額、国民健康保険加入者数に応じて計算する均等割額および世帯にかかる平等割額を下記の区分ごとに計算した合計により1年間(4月から翌年3月まで)の税額を決定します。

年度の途中で加入した場合や脱退などがあった場合には、月割で計算し、加入した月から脱退した月の前月までが課税対象となります。ただし、加入と脱退が同月の場合は、その月は課税されません。

年度途中に資格の取得もしくは喪失または世帯主の変更等があった場合は、その都度手続が必要です。お手続については「国民健康保険の手続き」をご覧ください。

なお、年度途中で75歳になる方(一定の障害がある方は、65歳以上)は、後期高齢者医療制度へ移行する前の月まで計算されます。

| 区分 | 対象者 | |

| 医療給付費分 (医療分) |

病気やけが、出産時等の保険給付のための費用 | 加入者全員 |

| 後期高齢者支援金等分 (後期分) |

後期高齢者医療制度を支える費用 | 加入者全員 |

| 介護納付金分 (介護分) |

介護が必要となったときのための費用 | 40歳から64歳まで (介護保険第2号被保険者) |

| 構成 | 区分 | ||

| 医療分 | 後期分 | 介護分 | |

| 所得割(※1) | 基準総所得=総所得金額等-基礎控除額 | ||

| 基準総所得×7.9% | 基準総所得×2.2% | 基準総所得×1.9% | |

| 均等割 | 加入者数×28,000円 | 加入者数×6,000円 | 加入者数×8,000円 |

| 平等割 | 27,000円/世帯 | 4,500円/世帯 | 4,500円/世帯 |

| 課税限度額 (上限) |

66万円 | 26万円 | 17万円 |

※所得割の計算に用いる総所得金額等(※下記、国民健康保険税の総所得金額等を参照)とは、令和6年中の総所得金額に山林所得や分離課税の所得金額などを加算した金額をいいます。

※所得割と均等割に擬制世帯主は含みません。

※1 所得割は、国民健康保険加入者全員の所得が対象となります。国民健康保険加入者それぞれの総所得金額等から基礎控除額を差し引き、合算したものに税率をかけて算出します。総所得金額等が基礎控除額以下の場合は、所得割の計算に用いる総所得金額等を0円とみなして計算します。基礎控除額については、下記の表のとおりです。

| 合計所得金額 | 基礎控除額 |

| 2,400万円以下 | 43万円 |

| 2,400万円超2,450万円以下 | 29万円 |

| 2,450万円超2,500万円以下 | 15万円 |

| 2,500万円超 | 0円 |

国民健康保険税の総所得金額等

総所得金額等とは下記の総合課税と分離課税の合計額となります。

| 所得の種類 | |

| 総合課税 | 給与所得 |

| 雑所得 | |

| 配当所得 | |

| 一時所得 | |

| 事業所得 | |

| 不動産所得 | |

| 利子所得 | |

| 長期譲渡所得 | |

| 短期譲渡所得 | |

| 分離課税 | 山林所得 |

| 土地、建物に係る長期譲渡所得 | |

| 土地、建物に係る短期譲渡所得 | |

| 【注意】上場株式等に係る配当所得 | |

| 【注意】上場株式等に係る譲渡所得 | |

| 一般株式等に係る譲渡所得 | |

| 先物取引に係る雑所得等 | |

| 条約適用利子等の額 | |

| 条約適用配当等の額 |

- 遺族年金、障害年金、雇用保険の失業給付などの非課税所得は含みません。

- 退職金を一時金として受け取る場合は含みません。ただし、年金という形で受け取る場合は雑所得に含みます。

- 所得税や住民税のような所得控除(扶養控除や医療費控除など)や税額控除(配当控除など)はありません。

- 総合課税の長期譲渡所得および一時所得については、1/2の金額とします。ただし、他の所得の損失を差し引く場合には、1/2にする前の金額を用います。

- 雑損失の繰越控除は適用されません。

- 純損失の繰越控除は適用されます。

- 分離課税の長期・短期譲渡所得等の特別控除は適用されます。

【注意】源泉徴収を選択している特定口座や配当所得等の確定申告について

源泉徴収を選択している特定口座内の上場株式等の譲渡所得等や住民税が源泉徴収されている上場株式等の配当所得等については、確定申告が必要ないこととされています(申告不要制度)。

当該所得について確定申告をしない場合、これらの所得は、国民健康保険税の計算対象には含まれません。

損益通算や繰越控除等を適用させるために確定申告した場合は、国民健康保険税の計算対象となります。

確定申告の結果、見込まれる税額上の還付分や減額分と比べて、国民健康保険税の増額分が上回る場合がありますので、十分ご注意ください。

ただし、上場株式等に係る譲渡所得等および配当所得等については、住民税において、所得税と異なる課税方式を選択できます。

当該所得について、住民税における課税方式で申告不要制度を選択した場合は、国民健康保険税の計算対象には含まれません。

確定申告および申告不要制度の選択に伴う所得の取扱い

確定申告しない場合

国民健康保険税の計算対象にならない。

確定申告する場合

ア 住民税において申告不要制度を選択する場合

国民健康保険税の計算対象にならない。

イ 住民税において申告不要制度を選択しない場合

国民健康保険税の計算対象になる。

※令和6年度より所得税と住民税の課税方式を一致させることとなり、所得税と住民税で異なる課税方式を選択することができなくなります。

つまり、所得税は確定申告を行い、住民税は申告しないということができなくなります。

この改正は、令和6年度分の住民税(令和5年分の確定申告)より適用されますので、ご注意ください。

世帯の所得に応じた軽減

所得が少ない世帯の負担を軽減するため、一定基準以下の世帯に対し、均等割と平等割が軽減(7割・5割・2割)される制度があります。

なお、擬制世帯主および特定同一世帯所属者の所得も含めて世帯の軽減判定所得を計算します。

※ 所得の申告をしていない方がいる世帯は、軽減の対象になりません。

| 世帯の軽減判定所得の合計額 | 軽減割合 |

| 43万円+10万円×(給与所得者等の数(☆)-1) 以下 | 7割軽減 |

| 43万円+30万5千円×国保加入者数(※1)+10万円×(給与所得者等の数(☆)-1) 以下 | 5割軽減 |

| 43万円+56万円×国保加入者数(※1)+10万円×(給与所得者等の数(☆)-1) 以下 | 2割軽減 |

☆ 給与所得者等の数とは、次のいずれかに該当する世帯主、被保険者および特定同一世帯所属者(※)の合計です。

・給与収入が55万円を超える

・公的年金等の収入が60万円を超える(65歳未満の場合)

・公的年金等の収入が125万円を超える(65歳以上の場合)

※ 特定同一世帯所属者とは

後期高齢者医療制度の適用により国民健康保険の資格を喪失した方で、国民健康保険喪失日以降も継続して同一の世帯に属する方のことです。(国民健康保険資格喪失日に世帯主だった方は、引き続き国民健康保険の世帯主であることも要件です。)

※1 国保加入者数とは、国民健康保険の被保険者および特定同一世帯所属者です。国民健康保険に加入していない世帯主は含みません。

※ 表中の「+10万円×(給与所得者等の数(☆)-1)」の計算は、給与所得者等の数が2人以上の場合のみ計算します。

軽減判定所得

軽減判定所得は、総所得金額等に用いる所得に次の内容が適用された金額です。

擬制世帯主および特定同一世帯所属者の所得も、軽減を判定する場合の世帯の所得合計に含みます。

- 令和6年12月31日現在で65歳以上の方の公的年金所得から15万円を控除します。

- 専従者給与を支払っている方は、支払額を所得に加算して、軽減を判定する所得額を計算します。

- 専従者給与を受けている方は、軽減を判定する所得額に受取額を加算しません。

(専従者給与を受けている方の受取額は、給与収入として所得割の計算に用います。) - 総合課税の長期譲渡所得および一時所得については、1/2の金額とします。ただし、他の所得の損失を差し引く場合には、1/2にする前の金額を用います。

- 土地建物等の譲渡所得には、特別控除が適用されません。

- 雑損失の繰越控除が適用されます。

- 肉用牛の売却による事業所得は、軽減を判定する所得および所得割を算出する所得に加算します。

所得の申告

国民健康保険税は、前年(前年の1月から12月まで)の所得金額から計算するため、国民健康保険加入者と、擬制世帯主および後期高齢者医療制度加入者は、所得の申告が必要です。

前年の所得が無い場合や少額の場合は、住民税の申告や所得税の確定申告をすると、国民健康保険税が軽減対象になる場合や、医療費の自己負担限度額が低額になる場合があります。所得の有無にかかわらず申告をお願いします。

~さぬき市に転入して加入した方~

令和7年1月2日以降にさぬき市に転入し、国民健康保険に加入した方は、国民健康保険税の算定基礎となる所得金額が不明のため、前住所地の市区町村に所得金額を問い合わせます。

所得金額が判明した時点で、国民健康保険税額が変更となる場合があります。その場合は、後日、変更後の納税通知書をお送りします。

なお、国外から転入された方は、前年の所得が分からないため、所得の申告にご協力をお願いします。

納付方法

国民健康保険税の支払い方法は、普通徴収と特別徴収の2通りあります。

普通徴収:納付書または口座振替による納付

特別徴収:年金支給月(偶数月)に年金より天引き

| 年 | 月 | 期別 | 納期限 |

| 7 | 7 | 第1期 | 7月31日 |

| 8 | 第2期 | 9月1日 | |

| 9 | 第3期 | 9月30日 | |

| 10 | 第4期 | 10月31日 | |

| 11 | 第5期 | 12月1日 | |

| 12 | 第6期 |

12月25日 |

|

| 8 | 1 | 第7期 |

2月2日 |

| 2 | 第8期 |

3月2日 |

普通徴収 納付書の場合

年間の税額を8期に分けて納付書を使用して納付いただく方法です。

納付書による納付の場合、さぬき市役所、総合支所・出張所およびさぬき市指定金融機関での納付のほか、納期限までであれば、コンビニやスマホ決済もご利用いただけます。

普通徴収 口座振替の場合

年間の税額を全納または8回の納期限ごとに登録いただいた口座からの振替により納付いただく方法です。

口座の登録や変更、廃止は納期限の1月前までに行う必要がありますのでご注意ください。

なお、全期前納をご希望の場合、第1期の納期月の前月末までのお申し込みを除き、当年度は期別振替となり、翌年度以降の納付が全期前納となります。

口座振替の手続

①手続ができる場所

・ 税務課

・ 総合支所

・ 市指定金融機関

(百十四銀行、中国銀行、香川銀行、高松信用金庫、香川県信用組合、四国労働金庫、香川県農業協同組合、西日本信用漁業協同組合連合会、ゆうちょ銀行)

②手続に必要なもの

・ 口座振替依頼書(税務課、総合支所およびさぬき市内の指定金融機関に置いています。また、さぬき市ホームページからダウンロードできます。)

・ 通帳(金融機関名、本支店名、口座名義人、口座種別、口座番号などの控え)

・ 通帳届出印

特別徴収(年金天引き)

公的年金受給者の納税の便宜や徴収の効率を図る観点から、次の要件に該当する方は、年金から国民健康保険税が天引きされます。

特別徴収(年金天引き)の要件

次の①から④までの全てに当てはまる世帯は、原則として年金天引きとなります。

① 世帯主が国民健康保険の被保険者となっていること。

② 世帯内の国民健康保険の被保険者全員が65歳以上75歳未満であること。

③ 介護保険料が年金天引きの対象となっていること。

④ 年金天引きの対象となる年金の年額が18万円以上であり、国民健康保険税と介護保険料の合計額が年金額の2分の1を超えないこと。

初めて特別徴収(年金天引き)される方

上記要件に該当し、初めて年金天引きが始まるのは、10月となります。

そのため、1期から3期までは納付書または口座振替により納付いただき、10月、12月、2月が特別徴収(年金天引き)となります。

なお、上記要件①から④までのいずれかに該当しなくなった場合や、特別な事情により年金天引きすることができなくなった場合は、普通徴収となります。

[参考]

| 対象区分 | 対象となる世帯 | 年金天引きの切り替わる時期 |

| 令和7年度から、初めて年金天引きになる場合 | ○世帯内の国民健康保険加入者全員が、満65歳以上である世帯 ○世帯主が、令和7年4月2日から令和8年4月1日までの間に75歳とならない世帯 |

令和7年10月から天引きが開始されます。 |

| 令和7年度から、年金天引きでなくなる場合 | ○世帯主が令和7年4月2日から令和8年4月1日までの間に75歳となる世帯 | 令和7年4月から年金天引されません。 |

特別徴収(年金天引き)から口座振替に変更する場合

申請により、年金天引きから口座振替に変更することができます。(原則として、期別納付となります。)

変更するには、「さぬき市国民健康保険税納付方法変更届」の提出が必要です。手続には、通帳及び通帳の届出印をご持参ください。

① 口座振替に変更できない方

・ 口座をお持ちでない方

・ 国民健康保険税に滞納がある方

② 留意点

滞納が生じた場合は、自動的に年金天引きに戻すことに同意していただく必要があります。

③ 申請期限(令和7年度)

令和7年5月末日

国民健康保険税の軽減・減免

①特定世帯等該当による平等割の軽減

75歳になる方(一定の障害がある方は、65歳以上)が、後期高齢者医療制度へ移行することにより、その世帯内の国民健康保険加入者が一人になる世帯を「特定世帯」といい、医療分と後期分に係る平等割が5年間2分の1軽減されます。

また、特定世帯の状態が5年を経過しても継続している世帯を「特定継続世帯」といい、平等割が引き続き3年間4分の1軽減されます。

その世帯が、特定世帯または特定継続世帯であるかどうかは、賦課期日時点で判断します。ただし、世帯主が変わった場合は、その日から特定世帯や特定継続世帯ではなくなり、その月以降の平等割は減額されません。(国民健康保険加入者が2人以上になったり、世帯主に異動がないまま特定同一世帯所属者の移動があった場合などは、次の賦課期日まで減額が続きます。)

②旧被扶養者該当による所得割の減免

75歳になる方が、会社の被用者保険から後期高齢者医療制度へ移行することにより、その被扶養者(65歳から74歳までの方)が新たに国民健康保険に加入する場合は、所得割が免除されます。

また、資格取得日の属する以後2年を経過する月までの間に限り、均等割を2分の1に軽減し、旧被扶養者のみで構成される世帯には、平等割も2分の1に軽減されます。

この軽減を受けるためには、「国民健康保険税減免申請書(旧被扶養者)」の提出が必要です。

※ 旧被扶養者とは、次の条件を全て満たす方です。

・ 国民健康保険の資格を取得した日に65歳以上である方

・ 国民健康保険の資格を取得した日の前日に被用者保険(国保組合等の一部保険を除く。)の被扶養者であった方

・ 国民健康保険の資格を取得した日の前日に扶養関係にあった被用者保険の本人が、その翌日に後期高齢者医療被保険者となった場合

倒産・解雇・雇い止めなどにより離職された方(非自発的失業者)の軽減

倒産・解雇・雇い止めなどにより離職された方は、前年度給与所得を100分の30として算定され、給与所得に係る所得割が軽減されます。

この軽減を受けるためには、「国民健康保険税特例対象被保険者等申告書」の提出が必要です。

①対象者

○ 雇用保険の特定受給資格者(倒産、解雇などにより離職した方)

○ 雇用保険の特定理由資格者(雇い止めなどにより離職した方)

○ 失業時点で65歳未満の方

○ 平成21年3月31日以降に離職した方

※ 雇用保険の「特定受給資格者」「特定理由資格者」とは、公共職業安定所(ハローワーク)で雇用保険の手続きをされ、雇用保険受給資格者証(ハローワークで交付)の離職理由欄のコードが次のいずれかに該当する方です。

「特定理由資格者」・・23・33・34

「特定受給資格者」・・11・12・21・22・31・32

②軽減対象期間

離職日の翌日の属する月からその月の属する年度の翌年度末まで

注:公務員を退職された方、その他、雇用保険に加入していなかった方については、この軽減措置の対象にはなりませんのでご注意ください。

未就学児(6歳に達する日以後の最初の3月31日までの間)に係る均等割額が5割軽減となります。

なお、未就学児に係る均等割について、7割軽減世帯の場合は8.5割軽減、5割軽減世帯の場合は7.5割軽減、2割軽減世帯の場合は6割軽減となります。

対象者

令和5年11月1日以降に出産予定または出産されたさぬき市国民健康保険被保険者の方

(妊娠85日(4カ月)以上の方を対象とし、死産、流産、早産および人工妊娠中絶を含みます。)

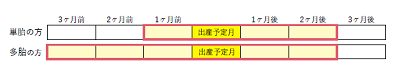

減額対象期間(産前産後期間)

単胎妊娠の場合・・・4カ月<出産予定月(または出産月)の前月から出産予定月(または出産月)の翌々月>

多胎妊娠の場合・・・6カ月<出産予定月(または出産月)の3カ月前から出産予定月(または出産月)の翌々月>

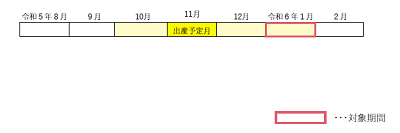

(注)令和5年度においては、産前産後期間のうち令和6年1月以降の期間の分だけ、保険税が減額されます。

令和5年11月に出産した場合、令和6年1月相当分の保険料が減額されます。令和6年1月より前の期間については減額の対象とはなりません。

(注)産前産後期間中にさぬき市国民健康保険以外の保険に加入している期間がある場合には、さぬき市国民健康保険加入月数に応じた減額になります。

減額対象保険税

減額対象期間(産前産後期間)の国民健康保険税の所得割額と均等割額

届出受付期間

出産予定日の6カ月前から

届出に必要な書類

- 産前産後期間に係る国民健康保険税減額届書【Word形式/16KB】

- 母子健康手帳など出産予定日(出産後は出産日と親子関係)を確認できる書類

※出産後に届出を行う場合は、出生証明書(出生届)の写しや戸籍謄本などを添付してください。

※多胎妊娠の場合は、人数分の母子健康手帳や出生証明書(出生届)の写し、戸籍謄本などを添付してください。

※死産、流産などの場合は、死産証書(死産届)の写しまたは死胎火葬(埋葬)許可証の写しなどが必要です。 - マイナンバーと本人を確認できる書類(納税義務者(世帯主)と出産被保険者の2人分)

Aマイナンバーを確認できる書類:マイナンバーカード、通知カード(氏名、住所に変更が無い場合のみ)、マイナンバー記載の住民票など

B本人確認書類:マイナンバーカード、運転免許証、在留カードなど

届出先

- さぬき市税務課国民健康保険税係 さぬき市志度5385番地8 TEL:087-894-1118

- さぬき市国保・健康課 さぬき市寒川町石田東甲935番地1 TEL:0879-26-9907

注意事項

届出がない場合には、母子健康手帳交付時の情報等を基に職権で減額を適用する場合があります。

様式等

産前産後期間に係る国民健康保険税減額届書【Word形式/16KB】

産前産後期間に係る減額チラシ【PDF形式/789KB】

重度の疾病、その他特別な事情により失職し、その年の収入が皆無または著しく減少した場合や、災害による被害を受けたことにより納税が困難なときは、国民健康保険税の減免を受けられる場合があります。(所有資産の状況や生活状況などを含め総合的に判断します。)

減免を受けようとするときは、条例で定める期限までに減免申請書を提出してください。

なお、同一年度内に2つ以上の減免理由に該当する場合は、減免税額が最も多くなる減免理由に該当するものとして減免税額を算定します。

国民健康保険税を滞納した場合

○ 国民健康保険税の納期限を過ぎると、督促状が発せられ、督促手数料(100円)が加算されます。また、延滞金が徴収されます。

○ 滞納が続くと、医療機関にかかる場合に医療費が全額自己負担となる場合があります。

○ 国民健康保険の給付の全部または一部が差し止めになります。(医療費や高額医療費などの給付金が差し止めになります。)

○ 滞納が続き、納税相談にも応じない場合は、財産の差押え等の滞納処分を受けます。

国民健康保険税額試算について

(1)試算表について

さぬき市の国民健康保険に加入した場合の令和7年度分の国民健康保険税額を計算できます。

試算表【Excel形式/26KB】

※試算表をご利用される方は、マイクロソフト社の表計算ソフト(Excel)が必要です。

(2)試算について

① あくまでも試算(目安)ですので、他の条件により実際の税額とは異なる場合があります。

② 加入者全員が1年間加入するものとして計算されます。納付は、通常8期に分けて納付していただきますが、年度途中で加入された場合は、加入後の納期に分割して納付となります。(届出時期によっては、残った納期限の回数より少ない回数になる場合があります。)

③ 40歳から64歳までの方は、介護保険第2号被保険者に該当し、介護保険部分(介護納付金)が国民健康保険税額に含まれます。

65歳以上の方は、介護保険第1号被保険者に該当し、国民健康保険税の介護部分(介護納付金)が無くなり、介護保険料の納付に切り替わります。

75歳以上の方(一定の障害がある方は、65歳以上)は、後期高齢者医療保険に加入するため、国民健康保険には加入できません。

(3)試算の方法

① 年齢・加入区分の選択

世帯主および国民健康保険に加入する全ての人の「年齢・加入区分」を選択してください。

世帯主が加入しない場合は、年齢に応じて「加入しない65歳未満」もしくは「加入しない65歳以上」を選んでください。

② 所得の入力

令和6年中の所得を、「給与所得」、「公的年金所得」、「その他所得」に分けて入力してください。世帯主が加入しない場合でも、軽減判定の際に世帯主の所得も必要となりますので必ず入力してください。

給与所得者の場合は、源泉徴収票の「給与所得控除後の金額」を「給与所得」の欄に入力してください。

※給与所得と年金所得の両方がある場合の所得金額調整控除は自動的に反映した状態で計算されます。年収が850万円超で、本人が特別障害者である場合等の所得金額調整控除はこの試算表では反映できません。

その他注意点

※非自発的失業者の国民健康保険税を試算するときは、給与所得を100分の30として所得金額に入力してください。詳細はこちらへ

なお、給与所得の他に年金所得もある場合の非自発的失業者の試算はこの試算表では計算できませんのでご了承ください。

※通常、特定同一世帯所属者の人数および所得も含めて軽減判定をしますが、この試算表では反映できません。

※未就学児に係る均等割の軽減はこの試算表では計算できません。

(4)ご利用上の注意

より詳しい税額については、本人確認ができる書類等(運転免許証やパスポートなど)をご持参の上、さぬき市役所税務課、国保・健康課または総合支所窓口へお越しください。

なお、試算の受付は、世帯主本人か同世帯の方の場合のみとなります。

また、お電話での税額のお問合せは、本人確認ができないことからお答えできませんので、ご了承ください。

納付額の確認について

国保税・介護保険料・後期高齢者医療保険料納付額確認書交付申請について

・この申請が必要となるとき

○所得税や市県民税などの申告をされる際に、社会保険料控除として国民健康保険税や介護保険料、後期高齢者医療保険料の納付額を確認するもの

・請求できる方

○本人または同一世帯員

○代理人(委任状必要)

・請求に必要なもの

○交付申請書(別添様式)に必要事項を記入したもの(A4サイズで感熱紙は不可)

○本人を確認する書類(住所の記載のあるもの)

例:運転免許証、マイナンバーカード、資格確認書

(官公署発行のもので写真のないものは2つ以上)

○(代理申請の場合は)委任状(申請者自筆署名されたもの)

・受付窓口および受付時間

【税務課、長寿介護課、国保・健康課、生活環境課、総合支所】平日8:30~17:15

【津田・大川・長尾出張所】平日(月・水・金)8:30~17:00

※納付状況を市役所で確認できるまでに日数がかかるため、納付方法により下記の書類を持参してください。

【口座振替で納付している方】

・通帳記帳の上、振替できていることを確認した後に、通帳を持参してください。

【納付書で納付している方】

・領収印が押印されている領収証書を持参してください。

クレジットカードやスマホ決済など領収証書に領収印が押印されない方法で納付された方は、市役所で納付が確認できた後の納付額確認書の交付になる場合もありますのでご了承ください。

・郵送による納付額確認書の請求(※)に必要なもの

(1)交付申請書(別添様式)に必要事項を記入したもの(A4サイズで感熱紙は不可)

(2)本人を確認する書類(住所の記載のあるもの)

官公署発行の証明書の写しを添付してください。

例:運転免許証、マイナンバーカード、資格確認書(写真のないものは2つ以上)

※住所変更や氏名変更がある場合は、現在の住所や氏名を確認できる面を併せてコピーして送付してください。

(3)返信用封筒(返信先を記入の上、切手を貼り付けてください。)

※郵送請求は本人請求のみで、返送先についても本人の住所に限ります。

※複数の納付確認が必要な場合は、必要な「確認書の種類」欄にチェックをいれ、下記請求先のうち一つの課に送付してください。(複数課に送付する必要はありません)

【請求先】

さぬき市税務課 〒769-2195 香川県さぬき市志度5385番地8 または

さぬき市長寿介護課 〒769-2395 香川県さぬき市寒川町石田東甲935番地1 または

さぬき市国保・健康課 〒769-2395 香川県さぬき市寒川町石田東甲935番地1

※納付状況を市役所で確認できるまでに日数がかかるため、納付方法により返送に日数を要する場合がありますのでご了承ください。

お問い合わせ先

【 国民健康保険税(税の納付・還付等)に関すること 】

さぬき市役所 税務課(国民健康保険税係)

電話 087-894-1118

E-mail zeimu@city.sanuki.lg.jp

【 国民健康保険(資格・加入・脱退等)に関すること 】

さぬき市役所 国保・健康課(国民健康保険係)

電話 0879-26-9907

E-mail kokuho@city.sanuki.lg.jp

お手数ですが、パソコンにAdobe Readerがインストールされていない場合は、左のアイコンをクリックしてダウンロードサイトからAdobe Readerをダウンロードして、セットアップしてからご覧ください。

お手数ですが、パソコンにAdobe Readerがインストールされていない場合は、左のアイコンをクリックしてダウンロードサイトからAdobe Readerをダウンロードして、セットアップしてからご覧ください。

代表電話:087-894-1111(総務課)

代表電話:087-894-1111(総務課) FAX:087-894-4440

FAX:087-894-4440